消費税は、もっとも身近な税金のひとつです。

令和5年10月からインボイス制度が始まることもあり、消費税について理解を深めたい方も少なくないのではないでしょうか。

インボイス制度そのものを理解したり、負担軽減措置などをうまく利用したりするためにも、消費税の基礎知識を押さえておくことは重要です。

この記事では、消費税の仕組みが分からない方へ向けて、消費税の基礎知識や計算方法などを詳しく解説します。

消費税の基礎知識

消費税は、商品の購入やサービスを受けるなどの消費一般に対して課せられる税です。

消費税を負担するのは商品やサービスを受け取った消費者ですが、納税は事業者がおこないます。

商品を売ることにより、事業者は消費者から消費税を預かっている状態となるため、あとで納税が必要になるのです。

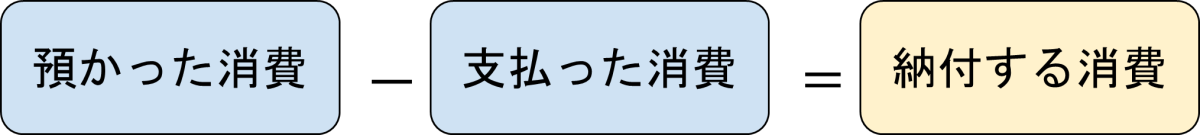

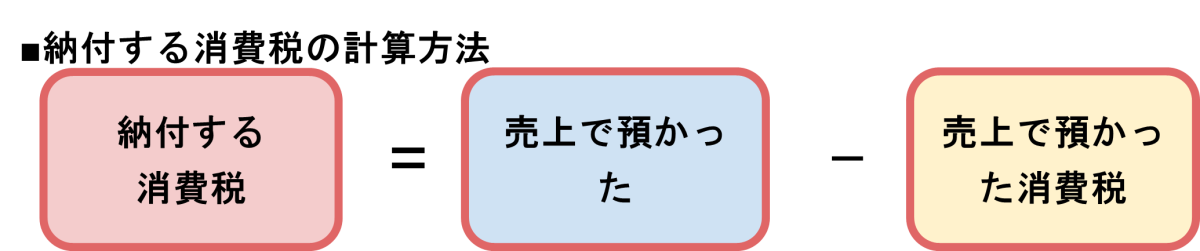

また、「生産」や「流通」などに対しても消費税が課されていますが、売上で預かった消費税から仕入れで支払った消費税を差し引いて納付税額を計算をする(これを仕入税額控除といいます)ことで、二重三重に税がかからないような仕組みとなっています。

出典:財務省「5「消費税」を知ろう」https://www.mof.go.jp/tax_policy/publication/brochure/zeisei0110/05.htm

納税義務者になるのはいつ?

消費税の納税を免除されている「免税事業者」は、原則的に、基準期間と特定期間のどちらかの課税売上高が1,000万円を超えた場合に「課税事業者(納税義務者)」となります。

基準期間や特定期間は、個人事業者と法人で異なり、それぞれの下図のとおりです。

個人の場合は暦年(令和5年を当課税期間とする)

基準期間 令和3年1月~12月 | 特定期間 令和4年1月~6月 | 当課税期間 令和5年1月~12月 |

法人の場合は事業年度(3月決算で令和5年度を当課税期間とする)

基準期間 令和3年4月~令和4年3月 | 特定期間 令和4年4月~令和4年9月 | 当課税期間 令和5年4月~令和6年3月 |

なお、インボイス発行事業者となる場合には、課税売上高にかかわらず課税事業者になるので注意が必要です。

何に対して課税される?

消費税は、商品の販売や発送費、広告費など、商品やサービスに対して対価を払う取引のほとんどに課税されます。

しかし、社会政策的配慮などから、一部の品目については非課税となっています。

おもな非課税取引は、次のとおりです。

- 土地の売買

- 住民票や戸籍抄本などの行政へ支払う手数料

- 郵便切手や印紙など

- 埋葬料や火葬料

- お産費用

- 社会保険医療や介護保険サービスなどの社会保険料など

原則課税制度・簡易課税制度とは?

ここでは、消費税の納付税額の計算方法について詳しく解説します。

原則的な納付税額の計算方法

まずは、原則課税制度ついて説明をします。

消費税は、前述のとおり、原則的には売上で預かった消費税から、仕入等で支払った消費税を差し引いて、その差額を納税します。

これを仕入税額控除といい、イメージとしては下図のようになります。

簡易課税制度の基礎知識

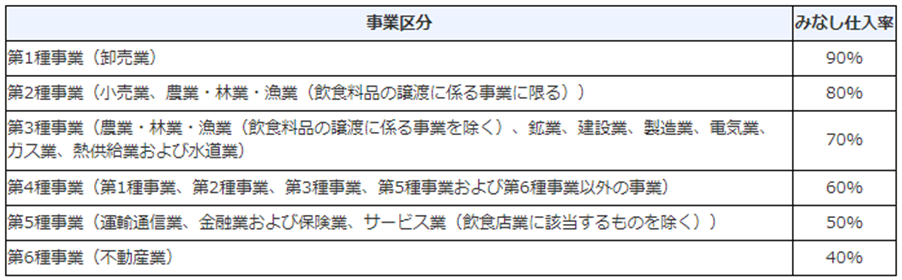

簡易課税制度とは、事務負担を軽減するため、支払った消費税額を事業区分に応じた一定の「みなし仕入率」をもとに計算する制度です。

出典:国税庁「№6505 簡易課税制度」https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

簡易課税制度の計算方法

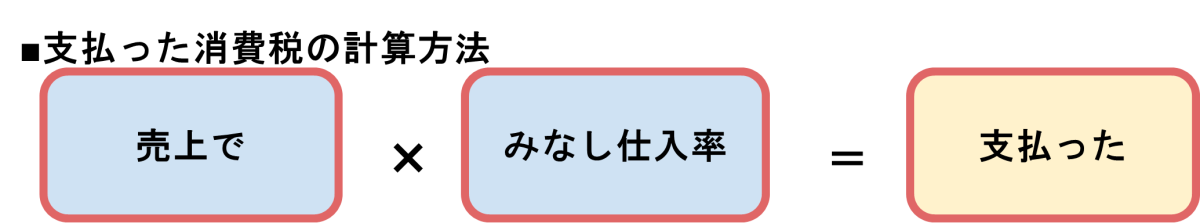

簡易課税制度は、前述のとおり、支払った消費税額の計算を簡単にするための制度です。

簡易課税制度では、売上高のみで納付税額を計算するため、支払った消費税額の計算方法が、下図のようになります。

そのため、納付する消費税は以下のように計算をします。

簡易課税制度の注意点

簡易課税制度の注意点は、主に4つあります。

- 基準期間の課税売上高が5,000万円以下の事業者であること

- 当課税期間の開始日の前日までに届出書が提出されていること

- 納税する消費税額がマイナスの場合でも消費税の還付を受けられないこと

- 簡易課税制度を選択した場合、2年間は原則的な計算方法に戻すことができないこと

簡易課税制度を選択した場合、2年間は消費税の還付を受けられません。

そのため、設備投資などの大きな支出を予定している場合は、簡易課税制度の選択を慎重におこなう必要があるでしょう。

計算上の注意点

税込み・税抜きの計算方法

商品の価格に消費税を含める表示方法を「内税(税込み)」といい、反対に商品価格に消費税を含めない表示方法を「外税(税抜き)」といいます。

2004年4月より、消費者に対しては、税込み表示をすることが義務化されましたが、事業者間の取引に関しては、税抜き表示も認められています。

ここでは、「内税(税込み)」と「外税(税抜き)」に分け、それぞれの考え方について解説します。

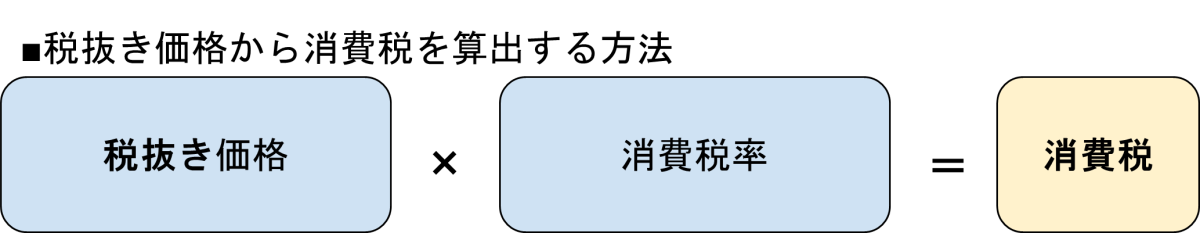

税抜き価格の場合は、税抜き価格に消費税率を掛けることで、消費税額を求めることができます。

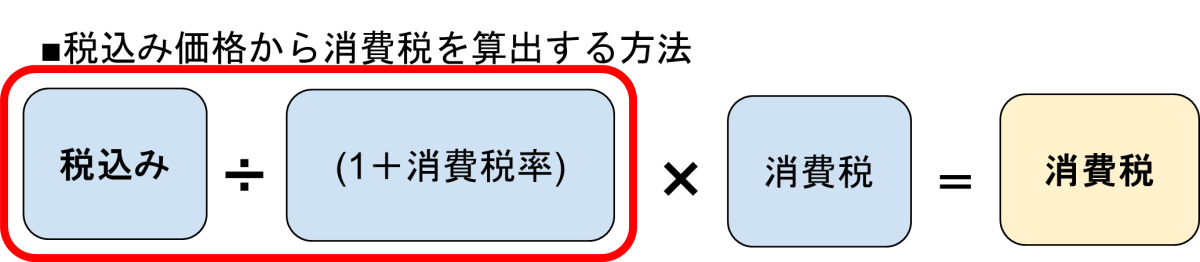

税込み価格の場合には、税込み価格を(1+消費税率)で割り、さらに消費税率を掛けることで、消費税額が求められます。これは、最初に税抜き価格を算出し、算出された税抜き価格に消費税率を掛けているのです。

端数処理の注意点

消費税の端数処理については、税込みで販売価格を決定する際などに、どのように処理をおこなうとよいのか悩むことがあるでしょう。

ここでは、販売時の「税込価格」を決定する際の端数処理と、インボイス(適格請求書)での端数処理に焦点をあてて説明をします。

商品等の「税込価格」を決める際の端数処理

「税込価格」を決める際の端数処理については、実は法律で定められていません。

そのため、処理の方法については、それぞれの事業者で方針を決める必要がありますが、一般的には「切り捨て」を選択する事業者が多いようです。

インボイス(適格請求書)での端数処理

インボイス(適格請求書)では、1つの適格請求書において、税率ごとに1回の端数処理をおこない、合算した額を記載します。

これについても、端数処理の方法についてはそれぞれの事業者で方針を決める必要があるため、切り上げ・切り捨て・四捨五入などを事前に決めておく必要があります。

軽減税率とは?

ここでは、軽減税率の具体的な内容について、概要や対象の品目を解説します。

軽減税率の基礎知識

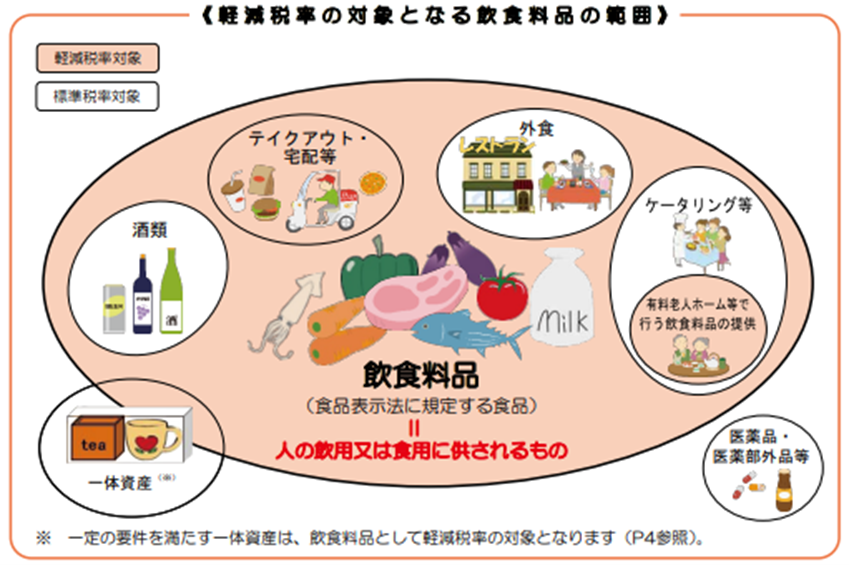

現在の消費税は10%の標準税率と8%の軽減税率の複数税率となっています。

令和元年10月に消費税率は8%から10%へ引き上げられましたが、消費者の日常生活に欠かすことのできない一部の品目については、8%のままに据え置くこととなりました。

このような家計への影響を緩和するための制度を、軽減税率制度といいます。

出典:財務省「5「消費税」を知ろう」https://www.mof.go.jp/tax_policy/publication/brochure/zeisei0110/05.htm

軽減税率8%の対象とは?

軽減税率は「飲食料品全般」に対して適用されます。ただし、外食や酒類は軽減税率の対象外となりますので、10%の税率がかかります。

出典:国税庁「よくわかる消費税軽減税率制度」https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/pdf/0018006-112.pdf

インボイス制度とは?

インボイス制度とは、消費税の額を正確に把握できるよう、販売者が購入者に対し、正しい適用税率や消費税額を知らせるための書類(インボイス)を提供するために、令和5年10月から開始される制度です。

前述した仕入税額控除をおこなうためには、原則的にインボイスが必要となります。詳細は「インボイス制度とは?概要や注意点をわかりやすく解説!」をご覧ください。

まとめ

この記事では、消費税の基礎知識について解説をしました。

消費税は、日常生活だけでなく、事業を営むうえでも密接にかかわっているため、基礎的な内容を理解することは大切です。

また、インボイス制度が始まることもあり、今後、ますます消費税の理解が重要となるでしょう。

そのため、まずは消費税の基礎知識を押さえ、そのうえで、それぞれの事業者に合った選択をおこなっていくことが大切でしょう。