ローンの残高を利用して、所得税や住民税を軽減することができる「住宅ローン控除」という制度をご存じでしょうか。

マイホームを購入する場合、金融機関から住宅ローンの借り入れをおこない、毎月返済をするのが一般的です。住宅ローンは高額の借り入れとなることもあるため、できるだけ節税をしたいと考える方が多いでしょう。

この記事では、住宅ローン控除の概要や最新の令和6年税制改正のポイントについて紹介します。住宅ローン控除を最大限活用するための注意点についても触れますので、ぜひ最後までご覧ください。

令和6年度税制改正「住宅ローン控除」拡充措置の概要

まずは、住宅ローン控除の基本となる「計算方法」や「適用条件」などについて説明します。

まずは、住宅ローン控除の基本となる「計算方法」や「適用条件」などについて説明します。

住宅ローン控除とは

住宅ローン控除とは、「住宅ローンの年末時点の残高×0.7%(令和5年入居以降)」に相当する額を所得税・住民税から控除できる制度です。正式名称は「住宅借入金等特別控除」で、住宅ローン減税と呼ばれることもあります。

住宅ローン控除を受けるためには、主に以下の適用条件を満たす必要があります。

※国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」を参照して作成

※国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」を参照して作成

住宅ローン控除は、新築住宅の購入だけではなく、中古住宅の購入やリフォームにも適応可能ですが、それぞれ必要な要件が異なります。

また、令和5年度税制改正で控除できる額の変更があり、さらに直近の令和6年度税制改正大綱では、子育て世帯を支援するための調整が行われました。

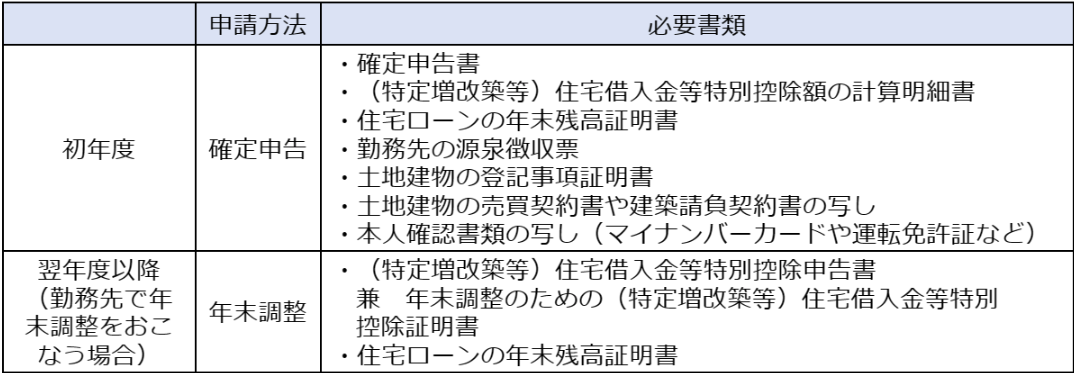

初年度は確定申告が必要

住宅ローン控除の適用を受けるためには、所得税の確定申告を入居した年度の翌年におこなう必要があります。

たとえば、令和6年1月1日~令和6年12月31日の間に新築住宅を購入し、同年中に居住した場合は、令和7年2月16日(日)~令和7年3月17日(月)が確定申告の期間です。

自営業やフリーランスの方は、初年度以降も毎年2月16日~3月15日の確定申告で必要書類などを提出して申告をおこないます。

一方で、会社員の方は初年度の確定申告は必要ですが、翌年度以降は勤務先の年末調整でおこなうため、確定申告は不要です。

※国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」を参照して作成

※国税庁「No.1212 一般住宅の新築等をした場合(住宅借入金等特別控除)」を参照して作成

会社員の方にとって確定申告は馴染みがなく、難しいものに感じられるかもしれませんが、現在はe-Taxという国税庁オンラインシステムの「確定申告書等作成コーナー」で、画面の案内に沿って入力をすれば簡単に申告書の作成や提出ができるようになっています。

令和6年度税制改正の内容

直近の令和6年税制改正大綱では、以下の①~③の改正がおこなわれました。

①子育て世代・若年夫婦世帯の適用できる住宅ローン上限の据え置き

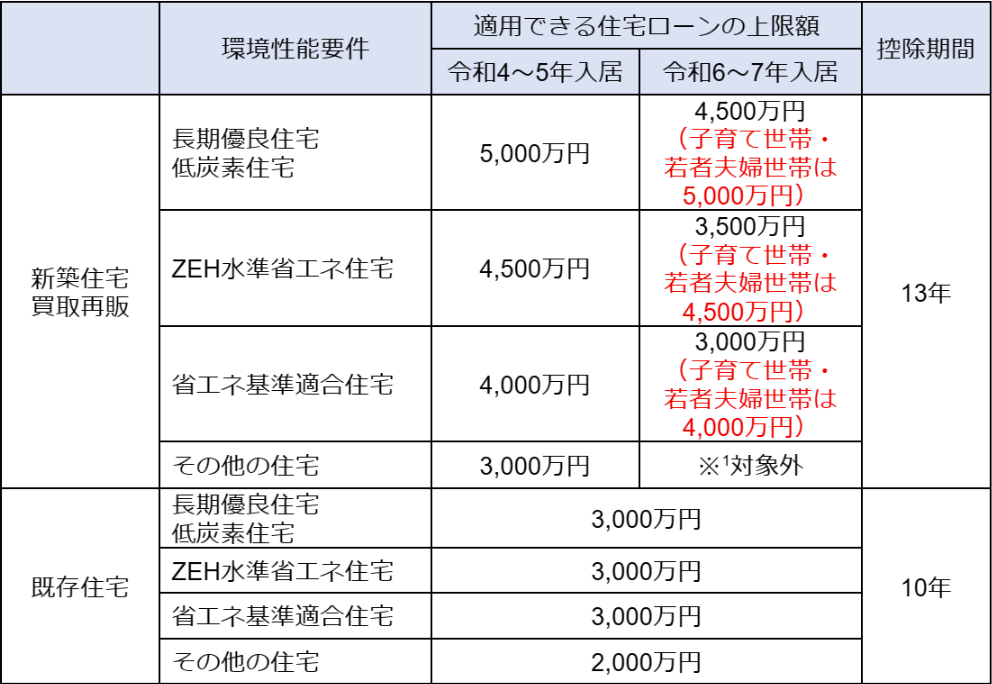

現行の住宅ローン控除では、住宅の省エネ性能等に応じて、適用できる住宅ローンの上限額が決められています。

たとえば、長期優良住宅は住宅ローンの残額が5,000万円を超える場合でも、控除額は5,000万円×0.7%が上限です。

令和6年以降に入居する場合、この適用できる住宅ローンの上限額が引き下げとなる予定でした。しかし、子育て世帯・若者夫婦世帯が令和6年に入居する場合は、下表の「その他の住宅」以外は引き下げられることなく、以前の上限と同額に据え置かれています。

※国土交通省「令和6年度住宅税制改正概要」を参照して作成

※国土交通省「令和6年度住宅税制改正概要」を参照して作成

※1省エネ基準などを満たさない「その他の住宅」については、原則、令和6~7年入居については住宅ローン控除の対象外ですが、令和5年12月31日までに新築の建築確認を受けた場合は上限が2,000万円となります。

なお、合計所得金額が1,000万円以下の子育て世代・若年夫婦世帯の場合、新築住宅の床面積要件も40㎡(通常50㎡以上)に緩和されます。

②住宅購入用の贈与税の非課税措置延長

住宅を購入する場合、親族より資金の援助を受けるケースも多いですが、本来、個人から個人への贈与となるので贈与税の対象となります。

この贈与税は、省エネ等住宅の場合は1,000万円まで、その他の住宅の場合は500万円まで非課税とする特例があります。この特例の期限は令和5年12月31日まででしたが、3年間延長(令和8年度まで)となっています。

③子育て世代・若年夫婦世帯がリフォームをおこなった場合の所得税の特例措置

子育て世帯・若者夫婦世帯が令和6年4月1日~令和6年12月31日までの間に既存住宅の改修工事をおこなった場合、「標準的な工事費用相当額(250万円限度)×10%」を所得税から控除することができます。

ただし、合計所得金額が2,000万円を超える場合は適用できません。また、どんな改修工事でも適用できるわけではなく、「子どもの事故を防止するための工事」などに限定されています。

〈適用できる改修工事の例〉

- 子どもの事故を防止するための工事

- 開口部の防犯性を高める工事

- 開口部・界壁・床の防音性を高める工事

子育て世帯、若年夫婦世帯とは

子育て世代・若年夫婦世帯とは、次の条件のいずれかにあてはまる世帯となります。

①本人が40歳未満で、かつ、配偶者がいる方

②本人が40歳以上で、かつ、40歳未満の配偶者がいる方

③年齢19歳未満の扶養親族のいる方

イメージとしては、夫婦ともに20代~30代の世帯、夫婦の一方が若い世帯、高校生までの子供がいる世帯などです。

住宅ローン控除の適用について

ここからは、住宅ローン控除の適用する際に注意したいポイントについて説明します。

住宅ローン控除を計算する際の注意点

住宅ローン控除は「住宅ローンの年末時点の残高×0.7%(令和5年入居以降)」に相当する額を所得税・住民税から控除できる制度です。そのため、納める所得税・住民税以上の額は控除することができません。

なお、住宅ローン控除は所得税から控除しますが、その年に控除しきれなかった分は住民税からも一部控除されます。しかし、住民税の控除も「97,500円が上限」であるため、引ききれないケースがあることに留意しましょう。

具体的には、以下のようなケースが該当します。

- 所得税の課税総所得金額等 195万円

- 所得税 97,500円

- 住民税 195,500円

- 住宅ローン控除 30万円

上記のケースでは、所得税から▲97,500円(全額控除)、住民税から▲97,500円(控除限度)が控除されます。

したがって、控除の合計額は195,000円(97,500円+97,500円)となることから、105,000円(300,000円−195,000円)の住宅ローン控除は利用できません。

新築・中古住宅の場合

新築と中古住宅では、適用できる住宅ローンの上限額のほか、控除期間が異なります。新築住宅はローン残高に応じて13年間控除を受けることができますが、中古住宅の控除期間は基本的に10年です。

ただし、不動産業者が買い取って再販した中古住宅は、控除期間が13年となります。

また、中古住宅は「昭和57年以降に建築された新耐震基準適合住宅」等が適用要件となっています。築年数によっては、控除を受けることができない点に注意しましょう。

持ち家のリフォーム・買い替えの場合

前述のとおり、持ち家をリフォームする場合でも住宅ローン控除の適用は可能です。

ただし、すべてのリフォームが対象になるわけではなく、次のいずれかに該当する改修工事であることが必要となります。

- 耐震リフォーム

- バリアフリーリフォーム

- 省エネリフォーム

- 同居対応リフォーム

- 長期優良住宅化リフォーム

なお、リフォームではなく買い替えを検討している場合、売却した住宅に対して譲渡所得の居住用3,000万円控除が適用されていると、新しい住宅に対して住宅ローン控除を併用することはできないことに注意しましょう。

リフォームをした際に利用できる制度として、住宅ローン控除の他に、リフォーム減税制度の適用を選択することもできます。

リフォーム減税制度は、同じく工事費用に応じて所得税の控除を受けられる制度ですが、住宅ローン控除と異なり、ローンの有無に関わらず利用することができます。

ただし、適用できるリフォーム内容は限られており、耐震・バリアフリー・省エネ・同居対応・長期優良住宅化などの工事が対象となるため注意しましょう。

事業用として利用する住宅の場合

個人事業主が住宅を事業所と兼用している場合は、建物全体の床面積の50%以上が居住用でなければ住宅ローン控除を適用することができません。

なお、床面積の50%以上が居住用である場合は、その部分を対象として住宅ローン控除を適用することが可能です。

たとえば、住宅の床面積30%を事業所として使用している場合、残りの70%が住宅ローン控除の対象となります。この場合、事務所として使用している30%については、建物の減価償却費を必要経費として計上することができます。

また、事業所として使用している床面積の割合が10%以下の場合は全て住居とみなされ、全額住宅ローン控除が適用可能です。

まとめ

この記事では、住宅ローン控除の概要や令和6年度税制改正のポイントについて説明しました。住宅ローン控除は、内容を理解していないと、控除のメリットを最大限活用できないケースがあります。

住宅費は、子どもの教育費や老後の正解人ならんで「人生の3大支出」といわれるほど大きな支出です。

住宅ローン控除を活用して所得税や住民税の控除を適切に受けることができるよう、ポイントをおさえておきましょう。